Sofern Ehepartner keinen Ehevertrag abgeschlossen haben, leben sie im gesetzlichen Güterstand der Zugewinngemeinschaft. Wird die Ehe geschieden, ist auf Antrag eines der Beteiligten ein Zugewinnausgleich durchzuführen.

Zur Berechnung des Zugewinns sind gemäß der §§ 1373 ff. BGB das Anfangs- und Endvermögen beider Ehepartner festzustellen. Dabei sind auch etwaige Unternehmen und Unternehmensbeteiligungen zu berücksichtigen. Dazu zählt jede Form einer selbständigen Tätigkeit. So stellen etwa Kapital- (z.B. eine GmbH) und Personengesellschaften (z.B. eine GmbH & Co. KG oder GbR) genauso einen Vermögenswert dar wie eine freiberufliche (z.B. Arzt-)Praxis.

Fraglich ist allerdings, wie sich der Wert eines Unternehmens oder einer Unternehmensbeteiligung im Rahmen des Zugewinnausgleichs bestimmt.

1. Gesetzlicher Ausgangspunkt

Ausgangspunkt der Unternehmensbewertung beim Zugewinnausgleich ist das gesetzliche Güterrecht. Der Gesetzgeber regelt in § 1376 BGB abstrakt, wie das Anfangs- und Endvermögen der Ehegatten zu ermitteln ist. Darüber, wie der Vermögenswert eines Unternehmens konkret zu berechnen ist, trifft er jedoch keine Aussage. Welche Berechnungsmethode im Streitfall vor dem zuständigen Familiengericht Anwendung findet, entscheidet vielmehr der Richter. Häufig bedient er sich dazu des Gutachtens eines Sachverständigen. Solange das Gericht nicht gegen Denkgesetze und Erfahrungssätze verstößt, ist es in der Wahl der Bewertungsmethode grundsätzlich frei.

2. BGH: Maßgeblich ist der “wirkliche” Unternehmenswert

Der Bundesgerichtshof (BGH) verlangt im Rahmen der Unternehmensbewertung beim Zugewinnausgleich, dass der “volle, wirkliche” Wert eines Unternehmens ermittelt wird. Dies leuchtet auf den ersten Blick ein. Beim näheren Hinsehen wird allerdings klar, dass der objektive Wert eines Unternehmens nur schwer oder überhaupt nicht zu ermitteln ist. Denn es existieren verschiedene Berechnungsmethoden, die allesamt zu unterschiedlichen Ergebnissen gelangen können.

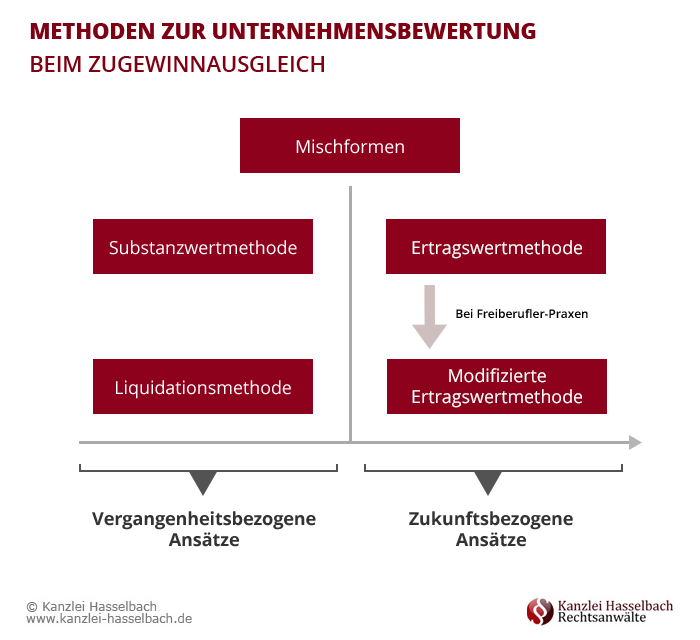

3. Methoden zur Unternehmensbewertung beim Zugewinnausgleich

|

Die Substanzwertmethode – Blick in die Vergangenheit

Das Substanzwertverfahren bezweckt die Ermittlung des Sachwertes eines Unternehmens. Dieser setzt sich aus den materiellen Gütern des Unternehmens zusammen, insbesondere also den Aktivposten wie Anlage- und Umlaufvermögen.

Da für die Substanzwertmethode lediglich die materiellen Güter eines Unternehmens von Bedeutung sind, die es in der Vergangenheit angeschafft hat, stellt sie eine vergangenheitsbezogene Methode zur Unternehmensbewertung beim Zugewinnausgleich dar.

Die Ertragswertmethode – Blick in die Zukunft

Gleichsam als Gegenpol zum Substanzwertverfahren fungiert die Ertragswertmethode. Sie richtet den Blick in die Zukunft und fragt allein nach dem zukünftigen Gewinn und dem Wachstum des in Frage stehenden Unternehmens.

Im Gegensatz zum Substanzwertverfahren berücksichtigt die Ertragswertmethode den Wert der Unternehmenssubstanz nicht. Hingegen beinhaltet der Zukunftserfolgswert sogenannte weiche Faktoren, die bei einer Fokussierung nur auf den Sachwert unberücksichtigt blieben. Dazu zählt vor allem der immaterielle Wert eines Unternehmens (sogenannter „Good Will“). In diesem Zusammenhang spielen etwa der Marktwert eines Unternehmens, sein Kundenstamm und seine Kreditwürdigkeit eine Rolle. Die Unternehmensbewertung beim Zugewinnausgleich im Wege des Ertragswertverfahrens erfasst demnach nicht bloß einzelne Gegenstände des Unternehmens, sondern vielmehr das Unternehmen als Ganzes. Üblicherweise werden die zukünftigen Erträge innerhalb eines Planungszeitraums von drei bis fünf Jahren geschätzt, wobei die vergangenen Jahre als Grundlage herangezogen werden.

Die Liquidationsmethode – Bestimmung der absoluten Wertuntergrenze

Diese Variante der Unternehmensbewertung beim Zugewinnausgleich stellt in aller Regel die absolute Wertuntergrenze eines Unternehmens dar. Von Bedeutung ist sie etwa in den Fällen, in denen der Ertragswert unter dem Liquidationswert liegt oder das Unternehmen keinen positiven Ertragswert aufweist und daher alsbald liquidiert werden soll. Die Kosten einer Liquidation sind bei dieser Art der Wertermittlung stets in Abzug zu bringen.

Die modifizierte Ertragswertmethode bei freiberuflichen Praxen

Freiberufliche Praxen (wie etwa eine Steuer-, Rechtsanwalts- oder Arztpraxis) weisen die Besonderheit auf, dass ihre Leistung und ihr Wert in großem Maße von der geistigen Tätigkeit der jeweiligen Unternehmerpersönlichkeit abhängt. Eine Ertragsprognose im Rahmen der Ertragswertmethode lässt sich insoweit nicht von der Person des Inhabers trennen, da dieser durch seine unternehmerischen Entscheidungen den Ertrag beeinflussen kann.

Aufgrund dieser Personenbezogenheit hat der BGH eine eigenständige Methode zur Unternehmensbewertung beim Zugewinnausgleich entwickelt, soweit es um Freiberufler-Praxen und andere inhabergeführte Unternehmen geht. Diese modifiziert die Ertragswertmethode dergestalt, dass nur auf diejenige Ertragskraft abgestellt werden darf, die auf einen Dritten übertragbar ist und nicht auf den persönlichen Fähigkeiten des bisherigen Inhabers beruht. Konkret ist eine Abschmelzung des künftigen Ertragspotenzials in der Planungsrechnung zu berücksichtigen. Hierbei werden die letzten drei bis fünf Geschäftsjahre des Unternehmens zur Bewertung herangezogen.

Auch das Institut für Wirtschaftsprüfer in Deutschland (IDW) erachtet die modifizierte Ertragswertmethode als vorzugswürdiges Verfahren zur Ermittlung des Wertes inhabergeführter Unternehmen. In seiner Publikation „IDW S 13 – Besonderheiten bei der Unternehmensbewertung zur Bestimmung von Ansprüchen im Familien- und Erbrecht“ übernimmt das IDW insoweit die Rechtsprechung des BGH.

Mischformen

Angesichts der Vielzahl verschiedener Methoden zur Unternehmensbewertung beim Zugewinnausgleich überrascht es nicht, dass die Rechtsprechung sich bisweilen Misch- bzw. Kombinationsformen bedient:

- So bildet das Mittelwertverfahren etwa den Mittelwert vom Substanzwert einerseits und vom Ertragswert andererseits ab.

- Eine andere vertretbare Möglichkeit ist es, dem Substanzwert einen immateriellen Geschäftswert hinzuzurechnen, um auf diese Weise den sogenannten Vollreproduktionswert zu erhalten.

4. Abzüge beim Firmenwert

Bei allen Methoden zur Unternehmensbewertung beim Zugewinnausgleich sind nach Maßgabe des BGH zwei Posten stets wertmindernd zu berücksichtigen.

- Zum einen ist in jedem Fall ein sogenannter kalkulatorischer Unternehmerlohn in Abzug zu bringen. Dabei handelt es sich um eine Messgröße zur Bestimmung des Wertes, den die Mitarbeit des Unternehmers im Betrieb hat. Dieser Wert muss vom zuvor – auf welche Weise auch immer – ermittelten Unternehmenswert abgezogen werden, weil er auf dem persönlichen Einsatz des Inhabers beruht und nicht auf einen potentiellen Erwerber übertragbar ist.

Die konkrete Höhe des Unternehmerlohns bestimmt sich nach den konkreten Umständen des Einzelfalls. - Zum anderen muss nach jeder Wertermittlung eine latente Ertragsteuerlast für eine fiktive Unternehmens-Veräußerung abgezogen werden. Dies gilt unabhängig davon, ob tatsächlich eine Veräußerung stattfindet. Hintergrund dieser stets gebotenen Wertminderung ist, dass die Zahlung einer Zugewinnausgleichssumme beim Ausgleichsgläubiger steuerneutral ist. Der Unternehmer hätte jedoch bei einem etwaigen Verkauf oder einer Liquidation einen entsprechenden Gewinn zu versteuern.

5. Praxistipp

Die Unternehmensbewertung beim Zugewinnausgleich ist komplex und kaum vorhersehbar. Aus diesem Grund empfiehlt es sich, vor dem Eingehen der Ehe einen Ehevertrag abzuschließen. In diesem kann etwa der Zugewinnausgleich komplett vermieden werden, indem Gütertrennung vereinbart wird.

Des Weiteren können Unternehmenswerte in einem Ehevertrag vom Zugewinn ausgeschlossen oder rechtsverbindlich festgelegt bzw. gedeckelt werden. Wurde die Ehe ohne Ehevertrag geschlossen, können die Ehegatten schließlich mittels einer Scheidungsfolgenvereinbarung privatautonome Regelungen über Unternehmenswerte treffen oder sich anderweitig außergerichtlich einigen. Dadurch können Kosten und Risiken eines Gerichtsverfahrens vermieden werden.

6. Fazit

- Beim Zugewinnausgleich müssen das Anfangs- und Endvermögen jedes Ehegatten festgestellt werden.

- Zum Vermögen zählen auch Unternehmen und Unternehmensbeteiligungen.

- Deren Wert kann mittels verschiedener Methoden ermittelt werden. Das Gesetz schreibt kein bestimmtes Verfahren vor. Im Streitfall entscheidet der zuständige Richter, welche Methode zur Anwendung gelangt.

- Bei allen Berechnungsmethoden sind ein kalkulatorischer Unternehmerlohn und eine latente Ertragsteuerlast vom ermittelten Unternehmenswert abzuziehen.

- Durch den Abschluss eines Ehevertrags oder einer Scheidungsfolgenvereinbarung können Ehegatten vereinbaren, ob ein Zugewinnausgleich überhaupt stattfinden und anhand welcher Methode ein Unternehmen ggf. bewertet werden soll.